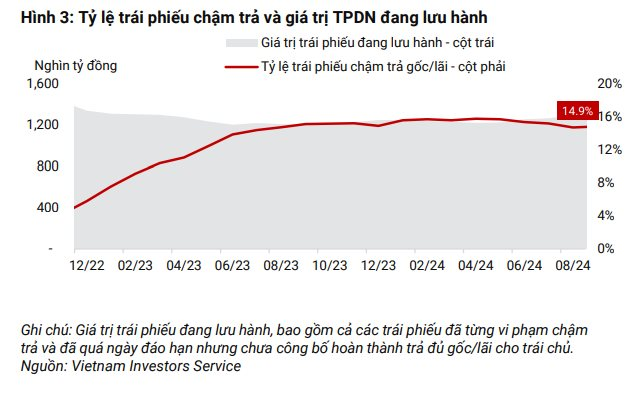

Theo báo cáo tổng quan thị trường trái phiếu doanh nghiệp tháng 8/2024 của VIS Rating, tỷ lệ trái phiếu chậm trả lũy kế tiếp tục xu hướng giảm kể từ quý 1/2024, tính đến 31/8/2024 đang ở mức 14,9%, giảm nhẹ so với 15,1% của tháng trước.

Tháng 8/2024, có một TPDN tổng mệnh giá 450 tỷ đồng công bố chậm trả lãi coupon lần đầu. Trái phiếu này được phát hành bởi Tập đoàn Novaland vào tháng 8/2020 với kỳ hạn 3 năm, và đến tháng 07/2023 đã được lùi thời gian đáo hạn một năm. Tuy nhiên trong tháng 7/2024, trái phiếu này tiếp tục được gia hạn thêm một lần nữa đến tháng 8/2025.

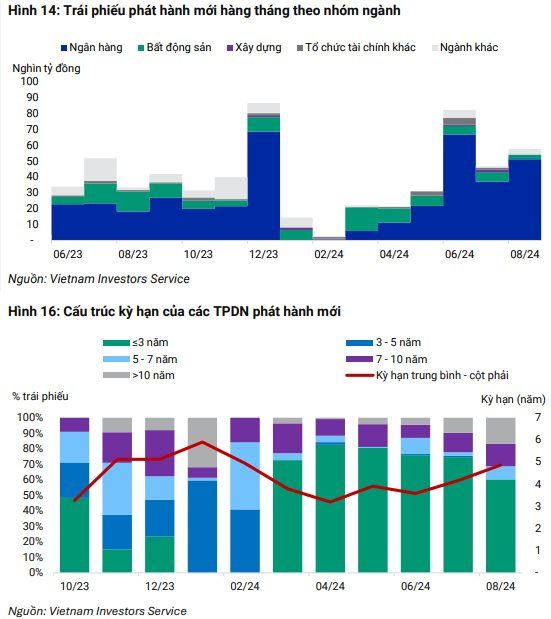

VIS Rating cũng cho biết, TPDN phát hành mới trong tháng 8/2024 đạt 57.700 tỷ đồng, tổng phát hành mới tính từ đầu năm đến hết tháng 8/2024 đạt 257 .900 tỷ đồng.

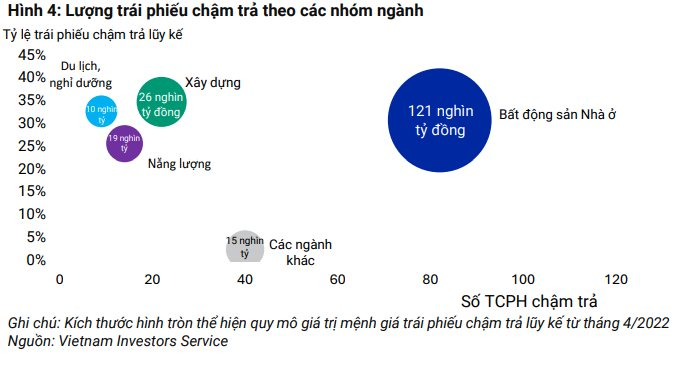

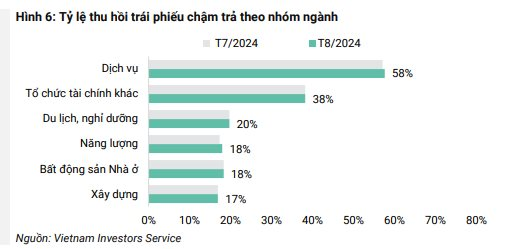

Mặt khác, việc xử lý trái phiếu doanh nghiệp chậm trả đang có những cải thiện. Trong tháng 8/2024, 13 tổ chức phát hành chậm trả thuộc các lĩnh vực bất động sản nhà ở, bán lẻ và nông nghiệp đã hoàn trả tổng cộng 2.400 tỷ đồng tiền gốc cho các trái chủ. Sau khi thanh toán một phần, dư nợ trái phiếu chậm trả còn lại của nhóm các tổ chức phát hành này còn 8.500 tỷ đồng.

Phần lớn các khoản thanh toán nợ gốc trái phiếu doanh nghiệp chậm trả trong tháng 8/2024 liên quan đến Công ty cổ phần Xuất nhập khẩu Nông sản và Vật tư (CAJIMEX). CAJIMEX đã phát hành trái phiếu vào năm 2020 và đáo hạn tháng 12/2026, nhưng sau đó chậm trả lãi coupon lần đầu trong năm 2023. Đến tháng 8/2024, CAJIMEX đã hoàn tất việc mua lại toàn bộ trái phiếu theo thỏa thuận với các trái chủ.

Trong tổng số 567 trái phiếu chậm trả phát sinh từ năm 2022, 63 trái phiếu đã thanh toán toàn bộ gốc lãi chậm trả cho các trái chủ và 294 trái phiếu đang trong quá trình tái cấu trúc. Tỷ lệ thu hồi chậm trả của các trái phiếu chậm trả đã tăng lên 20,8% vào cuối tháng 8/2024.

Về trái phiếu doanh nghiệp sắp đáo hạn có rủi ro cao, VIS Rating cho biết trong tháng 9/2024, tổng giá trị trái phiếu đáo hạn đạt 24.500 tỷ đồng, cao hơn so với tháng trước là 18.100 tỷ đồng. " Chúng tôi dự kiến trong số các trái phiếu đáo hạn vào tháng 09/2024, có 1.800 tỷ đồng có nguy cơ chậm trả nợ gốc, phần lớn trong số này đã chậm trả lãi trái phiếu trước đó " , báo cáo nêu rõ.

Trong vòng 12 tháng tới, VIS Rating ước tính có khoảng 18% trong số 245 nghìn tỷ đồng trái phiếu đáo hạn có nguy cơ chậm trả nợ gốc. Trong số đó, 76% giá trị trái phái phiếu rủi ro cao thuộc các công ty trong nhóm ngành Bất động sản Nhà ở và Xây dựng.

Ngoài ra, cũng trong tháng 8/2024, lượng phát hành trái phiếu mới tăng lên 57.700 tỷ đồng, từ mức 46.800 tỷ đồng trong tháng 7/2024. Các ngân hàng thương mại đã phát hành tổng cộng 51.300 tỷ đồng, tiếp tục chiếm phần lớn trong các đợt phát hành mới.

Trong số các trái phiếu do các ngân hàng phát hành vào tháng 08/2024, 40% là trái phiếu thứ cấp đủ điều kiện tính vào vốn cấp 2, được phát hành bởi các ngân hàng. Các trái phiếu vốn cấp 2 này có kỳ hạn trung bình 8,1 năm và lãi suất từ 5,5% đến 7,6% trong năm đầu tiên. Các trái phiếu khác là trái phiếu không có tài sản đảm bảo với kỳ hạn 3 năm và lãi suất cố định từ 5,2% đến 7,7%.